Het einde van 2019 is in zicht en dit is een mooi moment om de fiscale positie van uw onderneming zowel zakelijk maar ook privé onder de loep te nemen. Om u hierbij te helpen hebben we een paar eindejaarstips voor u op een rij gezet.

Gooi oude administratie weg

Als u administratieve stukken zeven jaar bewaart, voldoet u netjes aan de

fiscale wettelijke bewaartermijn. Het begrip administratie wordt daarvoor ruim

genomen. Alle gegevens die van belang kunnen zijn voor de belastingheffing,

zijn in de ogen van de fiscus een onderdeel van de administratie. Bijvoorbeeld

de verkoopadministratie, loonadministratie, voorraadgegevens, het grootboek en

facturen van debiteuren en crediteuren maar ook kassastroken vallen daar onder.

Gooi daarom uw oude administratie pas weg als de bewaartermijn is verlopen. Als

uw boekjaren de kalenderjaren volgen, betekent dit dat u na 31 december 2019 uw

administratie over 2012 en eerder mag weggooien. Als u nog bepaalde documenten

nodig heeft, bijvoorbeeld contracten, pensioen- en/of lijfrentepolissen, moet u

deze echter nog wel bewaren.

Maar let op! Het gaat hierbij om de fiscale bewaartermijnen maar er kunnen ook

andere stukken zijn waarvoor een andere wellicht langere bewaartermijn geldt.

Voorkom desinvesteringsbijtelling; Verkoop bedrijfsmiddel in 2020

Overweegt u om bedrijfsmiddelen te verkopen die in 2015 voor de onderneming

zijn aangeschaft? En heeft u over de toenmalige investering in deze

bedrijfsmiddelen een investeringsaftrek toegepast? Probeer dan de verkoop uit

te stellen tot begin 2020. Op deze manier voorkomt u dat u een deel van de

investeringsaftrek uit 2015 moet terugbetalen via de desinvesteringsbijtelling.

Hierbij geldt dat de desinvesteringsbijtelling nooit meer is dan de destijds

genoten investeringsaftrek. Overigens mag u de desinvesteringsbijtelling ook

achterwege laten als u de bedrijfsmiddelen voor hooguit € 2.300 verkoopt.

Vorm snel nog een voorziening

Wanneer u de fiscale winst over 2019 wilt drukken, is dat misschien mogelijk

door het vormen van een voorziening voor (grote) uitgaven die u in 2020 of

later denkt te zullen doen. Een aandachtspunt daarbij is dat deze toekomstige

uitgaven hun oorsprong moeten vinden in feiten en omstandigheden die zich in

2019 of eerder hebben voorgedaan. Deze feiten en omstandigheden moeten ook

kunnen worden toegerekend aan dat jaar. Ten slotte moet redelijk zeker zijn dat

u de uitgaven zult maken. Onder omstandigheden is het mogelijk om nog een

inhaaldotatie te plegen zodat u mogelijk nog meer fiscaal voordeel behaalt.

Overleg met ons of u in 2019 nog een voorziening kunt vormen en of dat voor u

interessant is.

Pas de KOR dit jaar nog toe

Indien u op jaarbasis maximaal € 1.883 aan btw (na aftrek van voorbelasting)

verschuldigd bent, dan komt u in aanmerking voor de kleineondernemersregeling

(KOR). In dat geval hoeft u een deel van de btw niet te voldoen. Er geldt zelfs

een vermindering van 100% indien u op jaarbasis niet meer dan € 1.345 aan btw

verschuldigd bent. Ga daarom na of u de KOR kunt toepassen.

De KOR kan alleen worden toegepast door natuurlijke personen. Hieronder vallen

ook samenwerkingsverbanden van natuurlijke personen, zoals een maatschap of een

vennootschap onder firma. Let op! Het bedrag dat als gevolg van de KOR niet

hoeft te worden afgedragen (of wordt terugontvangen), is een extra opbrengst in

de winst.Vraag btw op oninbare vordering terug

Bij kwijtschelding of wanbetaling van een factuur door een van uw afnemers,

kunt u de al in rekening gebrachte en afgedragen btw terugkrijgen. Het moet dan

duidelijk zijn dat uw afnemer niet zal betalen, zoals bij een faillissement.

Maar soms is ook al eerder duidelijk dat u niet meer op betaling hoeft te

rekenen.

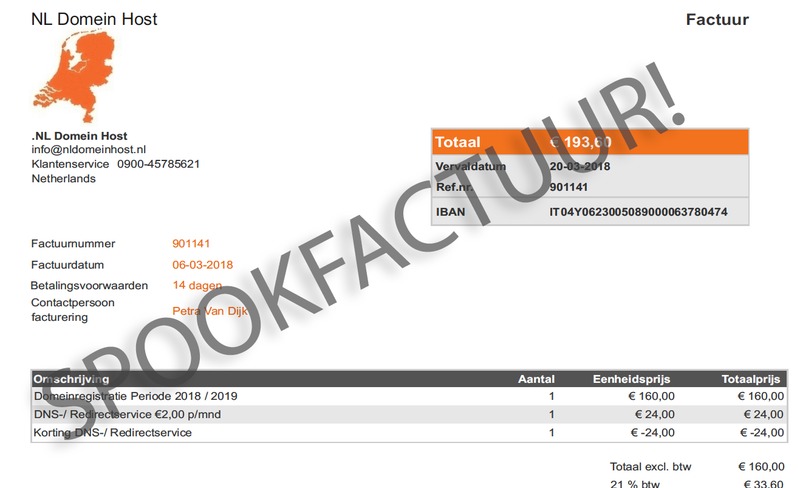

Tip! Indien een vordering één jaar nadat de betalingstermijn van de factuur is

verstreken nog niet is betaald, dan kunt u de btw in ieder geval terugvragen.

Staat er geen betalingstermijn bij de factuur? Dan geldt de wettelijke termijn

van 30 dagen.

Welke beloning voor meewerkende partner?

Is uw partner niet bij u in loondienst, maar werkt hij of zij wel mee in het

bedrijf, dan kunt u hiermee fiscaal rekening houden. U kunt kiezen voor de

meewerkaftrek, een percentage van de winst dat afhankelijk is van het aantal

meegewerkte uren. U kunt echter ook kiezen voor de arbeidsbeloning. Dit moet

een reëel uurloon zijn voor de verrichte werkzaamheden en moet in een jaar

minimaal € 5.000 bedragen. Let op! De meewerkaftrek heeft geen gevolgen voor

het inkomen van uw partner. Een arbeidsbeloning wel, want uw partner wordt hier

zelf voor belast en betaalt hier ook premies Zvw over. Bereken wat voor u de

voordeligste optie is en pas deze vervolgens toe. U mag jaarlijks voor een

andere beloningsvorm kiezen als u dat wilt. Zorg wel dat u een eventuele

arbeidsbeloning schriftelijk vastlegt en ook daadwerkelijk uitbetaalt. Voor de

meewerkaftrek is dat niet nodig.

Doe aanbetaling op nog niet in gebruik genomen bedrijfsmiddel

Als u eind 2019 verplichtingen aangaat voor de investering in een

bedrijfsmiddel, mag u daarover de kleinschaligheidsinvesteringsaftrek (KIA)

toepassen in 2019. In principe geldt hierbij de voorwaarde dat u het

bedrijfsmiddel in 2019 in gebruik heeft genomen. Heeft u het bedrijfsmiddel nog

niet in gebruik genomen in 2019? En zou de investeringsaftrek uitgaan boven het

bedrag dat bij het einde van 2019 voor die investering is betaald? Dan wordt de

KIA beperkt tot het bedrag wat in 2019 is betaald. Het meerdere is aftrekbaar

als KIA in 2020. Als u de KIA toch volledig wilt benutten, zult u een

aanbetaling moeten doen zodat de totale betaling in 2019 voor de investeringen

minimaal gelijk is aan het bedrag van de KIA voor 2019.

Vind u onze artikelen interessant? Meld u aan voor de maandelijkse nieuwsbrief

op wimax.nl U kunt daar tevens terecht voor informatie over

ons kantoor, mocht u op zoek zijn naar een boekhouder voor uw administratie. In

dat geval is ook bellen voor een gratis kennismakingsgesprek een mogelijkheid

op 020-6365421